Was ist eine Payment Factory? Je nachdem, wen Sie fragen, können Sie eine Vielzahl möglicher Antworten auf diese Frage erhalten. Fasst man es ganz simpel zusammen, handelt es sich bei einer Payment Factory – oft auch Payment Hub genannt – um die Zentralisierung des Zahlungsverkehrs eines Unternehmens. Woher stammt also die Verwirrung?

Der Punkt, an dem die Definitionen abweichen, ist die Frage danach, was denn nun genau zentralisiert wird, beziehungsweise wo und wie diese Zentralisierung stattfindet. Egal welche Definition Sie verwenden möchten, eines haben sie alle gemein: die Implementierung einer einheitlichen und zentralen Software-Lösung zur Abwicklung der Zahlungsprozesse, häufig auch als Payment Hub bezeichnet.

Im Trend: Die Bedeutung der Payment Factory

Das Zahlungswesen hat über die letzten Jahre stetig an Bedeutung und Volumen gewonnen. Bei einer Studie aus dem Jahr 2021 hat sich herausgestellt, dass über 80 % der Führungskräfte in Unternehmen Wert auf die Steigerung der Effizienz des Cash-Managements und des Zahlungsverkehrs sowie die Maximierung der Cashflow-Liquidität legen.

Aktuelle Markttrends – wie die Automatisierung des Zahlungsverkehrs, die Entwicklung einer integrierten Technologielandschaft, die Einhaltung von Vorschriften sowie die zunehmende Notwendigkeit gegen Finanzbetrug vorzugehen – sind allesamt Faktoren, die Unternehmen zur Einführung einer Payment Factory veranlassen. Diese haben sich ebenfalls weiterentwickelt, um den Bedürfnissen der Unternehmen nach besserer Konnektivität, höherer Sicherheit und noch mehr Transparenz der Liquiditätslage gerecht zu werden.

Auch wenn es sich bei der Implementierung einer Payment Factory um ein komplexes Projekt handelt, lohnt sich die Investition auf jeden Fall. In diesem Beitrag werden wir klären, was man unter einer Payment Factory versteht, deren Hauptmerkmale und Vorteile für die Unternehmen beleuchten, sowie die Bedeutung von Betrugsprävention.

Was ist eine Payment Factory?

Im engeren Sinne handelt es sich bei einer Payment Factory um eine Plattform für die Abwicklung der Zahlungsprozesse von Unternehmen. Oft wird in diesem Rahmen auch der Begriff Payment Hub verwendet. Eine Payment Factory verbessert die Kontrolle und Transparenz über ausgehende Zahlungen des Unternehmens, verringert das Betrugsrisiko und erhöht die betriebliche Effizienz. Darüber hinaus wird die Compliance des Unternehmens mit ISO20022 und den eigenen Zahlungsrichtlinien gewährleistet. Zwar werden Payment Factories bevorzugt von global agierenden Unternehmen eingesetzt, doch auch lokale Unternehmen können von ihnen profitieren, vor allem dann, wenn mehrere Bank- und Systemverbindungen vorhanden sind.

Eine Payment Factory kann alle Zahlungsarten verarbeiten und mit verschiedenen Zahlungsdateiformaten arbeiten. Sie eignet sich sowohl für internationale als auch für P27-Zahlungen.

Entgegen der Vermutung sind es nicht ausschließlich Treasury- und Finanzabteilungen, die den Einsatz einer Payment Factory fordern. Auch CIOs befürworten zunehmend die Implementierung eines unternehmensweiten Payment Hubs. Gründe hierfür sind unter anderem verbesserte Sicherheit, was wiederum eine Voraussetzung für die Compliance ist, sowie ein deutlich verringerter Arbeitsaufwand für die IT-Abteilung.

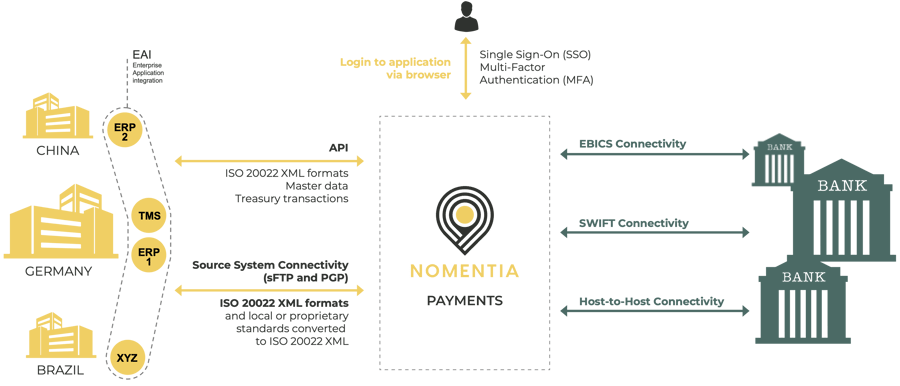

Die Architektur der Payment Factory sieht die Plattform als zentrales Element zwischen den vom Unternehmen verwendeten Banken auf einer Seite und dem ERP-System des Unternehmens (oder mehreren Systemen), den Finanzverwaltungssystemen und allen anderen internen Systemen, in denen Zahlungsdateien gespeichert sind auf der anderen Seite.

Vollständig integrierte Payment Factory: Was bedeutet das in der Praxis?

Eine globale Payment-Factory-Lösung muss vollständig in das technologische Umfeld des Unternehmens integriert sein. Die Entscheidung zum Kauf einer entsprechenden Software liegt selten alleinig bei der Finanz- und Treasury-Abteilung. Die Umsetzung eines solchen Projekts erfordert oftmals die intensive Zusammenarbeit mit der IT-Abteilung. Gleichzeitig kann sich die Anschaffung für die IT als äußerst vorteilhaft erweisen, da sie den Arbeitsaufwand für Erstellung und Verwaltung von Bankverbindungen und die Einrichtung von Integrationen mit dem internen Technologie-Stack erheblich reduzieren kann.

Die Payment Factory ist zum einen immer mit den vom Unternehmen genutzten Banken verbunden. Abhängig von der Bank und den Anforderungen des Unternehmens können Bankverbindungen via Host-to-Host, lokaler Konnektivitätsstandards (z. B. EBICS) oder SWIFT-Netzwerk hergestellt werden. Die Implementierung der Payment Factory kann hierbei erheblich beschleunigt werden, wenn die Entscheidung auf einen Anbieter fällt, der bereits über eine große Anzahl von Bankverbindungen verfügt, da die IT-Abteilung bei der Einrichtung der Verbindungen nicht bei null anfangen muss.

Auf der anderen Seite muss die Payment Factory mit einer ganzen Reihe von Systemen verbunden werden. Dazu zählen unter anderem ERP-Systeme (häufig SAP) – manchmal sogar mehrere, insbesondere dann, wenn es im Unternehmen Fusionen und Übernahmen gab – Treasury-Management- und andere Finanzsysteme. Die Durchführung von Integrationsprojekten erfordert ein erhebliches Maß an Know-how und Arbeitsaufwand, insbesondere wenn es sich um Legacy-Systeme mit geschützten Datenformaten handelt. In den letzten Jahrzehnten haben sich jedoch zunehmend APIs und Datenstandards durchgesetzt, was die Verbindung zu Datenquellen und die wechselseitige Kommunikation zwischen Systemen wesentlich erleichtert hat.

Typische Architektur einer Payment Factory

Die Abbildung unten zeigt die typische Architektur eine Payment Factory. Wie zuvor beschrieben, befinden sich die Zahlungsströme in der Mitte zwischen Banken, ERPs, TMS und anderen Finanzsystemen.

Herausforderungen bei der Implementierung einer Payment Factory

Die größten Herausforderungen bei der Implementierung einer Payment Factory betreffen die Bankenkonnektivität und -integration.

Hier kann es von Vorteil sein, einen Anbieter zu wählen, der ebenfalls Bankenkonnektivität als Service anbietet. Der Anbieter verfügt dann bereits über eine Reihe von Host-to-Host-Verbindungen und die Möglichkeit der Verbindung zu Banken über das SWIFT-Netzwerk.

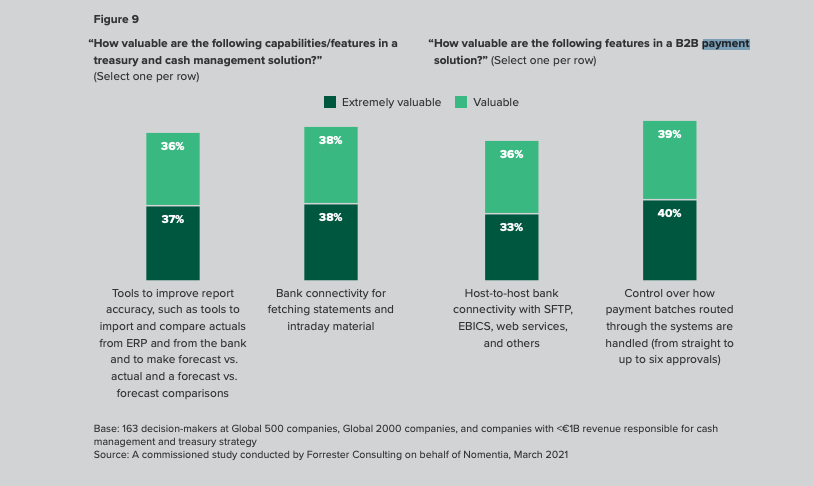

Bankenkonnektivität als Service ist insofern vorteilhaft, da Integrationen nicht von der IT-Abteilung erstellt und gepflegt werden müssen. Auch unsere Forrester-Studie hat gezeigt, dass Entscheidungsträger im Unternehmen Bankenkonnektivität als äußerst wertvoll und nützlich erachten.

Wenn auf Seite des Quellsystems eine gut dokumentierte API als Endpunkt und moderne, standardisierte Datenformate vorhanden sind, ist die Integration wesentlich einfacher als bei Legacy-Systemen und geschützten Formaten auf der anderen Seite.

Auch wenn die Zusammenarbeit mit der IT-Abteilung unverzichtbar, wird sich ein Anbieter, der Sie bei der Implementierung unterstützt, positiv auf den Erfolg des Projekts auswirken.

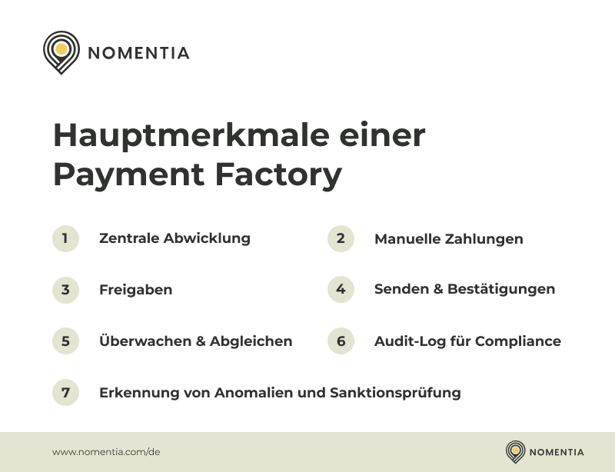

Hauptmerkmale einer Payment Factory

Das Hauptziel beim Einsatz einer Payment Factory ist die Automatisierung und Vereinfachung von lokalen, internationalen und globalen Zahlungen, indem alle Zahlungsdateien aus den Quellsystemen importiert werden. Eine Payment Factory bietet in der Regel folgende Funktionen:

- Zentrale Zahlungsabwicklung

Mit einer zentralen Payment Factory können Unternehmen die allgemeine Kontrolle und Effizienz der Zahlungsprozesse optimieren. Der Hub sammelt die Zahlungsdateien von verschiedenen Systemen, bevor sie an die Banken weitergeleitet werden. Alle Banken und Quellsysteme sind miteinander verbunden und das Datenmapping für die notwendige Konvertierung der Zahlungsdateien wird durchgeführt, damit alle Systeme automatisch miteinander kommunizieren können.

- Manuelle Zahlungen

Das Hauptziel einer Payment Factory ist die Automatisierung der Zahlungsströme. Manchmal ist es dennoch notwendig, manuelle Zahlungen vorzunehmen, wie etwa Steuerzahlungen, Kundengutschriften, Reisekostenabrechnungen und ähnliches.

- Zahlungsfreigaben

Freigaben können als vollautomatischer Prozess durch bis zu sechs Nutzer erfolgen. Durch die Mehrfachfreigaben wird die Sicherheit zusätzlich erhöht.

- Senden und Bestätigungen von Zahlungen

Die Payment Factory erlaubt das Senden von Zahlungsaufträgen an die Banken im korrekten bankenspezifischen Format und den Empfang einer automatischen Bestätigung von der Bank.

- Zahlungen überwachen und abgleichen

Innerhalb der Payment Factory-Plattform können sowohl einzelne Zahlungsdateien als auch Zahlungsstapel durchsucht und angezeigt werden. Zahlungen können so während ihres gesamten Lebenszyklus überwacht und abgeglichen werden.

- Audit-Log für rechtliche Compliance

Im Interesse der Sicherheit und Compliance bieten Payment-Factory-Lösungen in der Regel Protokolle für historische Zahlungsdaten und Audit Trails für alle verarbeiteten Zahlungen.

- Erkennung von Anomalien und Sanktionsprüfung

Finanzbetrug ist ein wachsendes Problem. Einige Anbieter von Payment-Factory-Software haben daher Tools zur Erkennung von Anomalien entwickelt, um betrügerische, unregelmäßige und fehlerhafte Zahlungen mithilfe regelbasierter Funktionen zu identifizieren. Falsch-positive Meldungen erfordern in der Regel eine separate Überprüfung.

Auch das Sanktionsscreening ist ein Thema, welches zunehmend an Interesse gewinnt. Mittels Sanktionsprüfung können Sie Zahlungsdateien vor der Weiterverarbeitung mit Sanktionslisten und Blacklists abgleichen. Mithilfe dieser Funktion können Zahlungen, welche nicht weitergeleitet weden sollten, automatisch erkannt, identifiziert und gestoppt werden.

Die Vorteile einer Payment Factory

Die Hauptvorteile der Implementierung einer Payment Factory haben Sie an dieser Stelle wahrscheinlich bereits erkannt. Die wichtigsten Vorteile haben wir hier zusammengefasst.

- Ein Hub für alles - automatisierte und manuelle Zahlungen

Auch wenn der Hauptzweck einer Payment Factory die Automatisierung des Zahlungsverkehrs ist, die Möglichkeit, manuelle Zahlungen und Zahlungsvorlagen zu erstellen ist ebenso wichtig. Die Nutzung der Payment Factory kann des Weiteren auch über die Prozesse der Kreditorenbuchhaltung (AP) hinausgehen. Je nach Integrationsstufe ist zum Beispiel auch die Automatisierung von Gehaltszahlungen möglich.

- Zentrale Kontrolle

Die zentrale Kontrolle ist vor allem dann von Bedeutung, wenn das Unternehmen in vielen Ländern tätig ist und viele Tochtergesellschaften hat. Die Kontrolle ist notwendig, um zu gewährleisten, dass alle Bankkonten ausreichend gedeckt sind und die Liquiditätslage des Unternehmens übersichtlich ist.

Außerdem ist es wichtig, dass Prozesse und geeignete Arbeitsabläufe vorhanden sind, damit die Sicherheit der Unternehmensmittel gewährleistet ist.

In unserer im Auftrag von Forrester durchgeführten Studie "Successful Businesses Excel at Cash Management" aus dem Jahr 2021 gaben 78 % der globalen Entscheidungsträger an, dass sie Tools zur Kontrolle der Weiterleitung von Zahlungen durch das System für ihre Treasury- und Cash-Management-Aktivitäten für sinnvoll halten.

- Mehrere Nutzer und Compliance

Gibt es viele Nutzer, können Audit-Trails und Historien sowie Freigabeprozesse für ausgehende Zahlungen durch mehrere Personen, die Compliance des Unternehmens sicherstellen.

- Einfaches Hinzufügen neuer Bankverbindungen

Die Möglichkeit, neue Bankverbindungen zu erstellen, ist ein entscheidender Vorteil einer Payment Factory. Die Kommunikation zwischen Ihrem Unternehmen und der Bank wir damit automatisiert und erheblich vereinfacht.

- Wachstumsfähigkeit

Der Payment-Factory-Software ermöglicht es, auf einfache Weise neue Quellsysteme zu integrieren, wenn ein Unternehmen – z. B. durch Fusionen und Übernahmen – wächst.

Es ist auch üblich, dass ein Unternehmen zunächst nur in einem Land eine Payment Factory implementiert. Ist das Projekt erfolgreich, wird die Lösung später auf weitere Standorte des Unternehmens ausgeweitet.

- Sicherheit der Payment Factory

Eine Cloud-basierte Payment-Factory-Lösung bringt auch die Sicherheit der Cloud mit sich. Single-Sign-On (SSO) und Multi-Faktor-Authentifizierung (MFA) sind unverzichtbare Funktionen. Auch die Erkennung von Anomalien und die Sanktionsprüfung werden zunehmend essentielle Funktionen für viele Unternehmen.

Zeiten des Wandels verlangen nach verbesserten Zahlungsprozessen

Zahlungslösungen zur Steigerung der Cashflow-Effizienz sind unbestreitbar auf dem Vormarsch. Neben der Verbesserung von Treasury- und Finanzprozessen ist vor allem auch Compliance ein wichtiger Antriebsfaktor für die Anpassung von Zahlungssystemen zur Steigerung von Zahlungseffizienz und -sicherheit.

.png?width=60&name=Kaufmann-Anja%20(1).png)